-

Ordres limités

-

Ordres de marché

-

Ordres d’arrêt

- Ordres Stop Limit

Même si le type d’ordre que vous utilisez peut sembler un détail insignifiant, il peut en réalité faire ou défaire la rentabilité d’une transaction.

Qu’est-ce qu’un ordre limité ?

En un mot, un ordre limité est un moyen d’acheter ou de vendre une action à votre prix limite ou mieux.

Un ordre d’achat limité de 2,25 $ signifie que vous êtes prêt à acheter le contrat d’option à n’importe quel prix jusqu’à 2,25 $. Si quelqu’un vous le vend pour 2,20 $, votre ordre sera exécuté à 2,20 $.

Cela fonctionne de la même manière du côté des ventes. Un ordre de vente limité de 1,50 $ signifie que 1,50 $ est le prix le plus bas que vous accepterez pour votre contrat.

En règle générale, les traders d’options ne doivent utiliser que les ordres limités et leurs différentes variantes, car les ordres au marché peuvent

Les ordres limités sont les éléments constitutifs des marchés financiers. À la base, les bourses sont de grandes bases de données de carnets d’ordres limités avec des algorithmes de correspondance.

Qu’est-ce qu’un ordre de marché?

Les ordres au marché sont des ordres que vous envoyez au marché pour exécution immédiate. Cela signifie accepter le meilleur prix disponible en fonction de la meilleure offre ou offre.

L’utilisation d’ordres de marché est une stratégie très agressive et généralement réservée aux urgences lorsque vous devez quitter un marché en panique à cause d’une erreur.

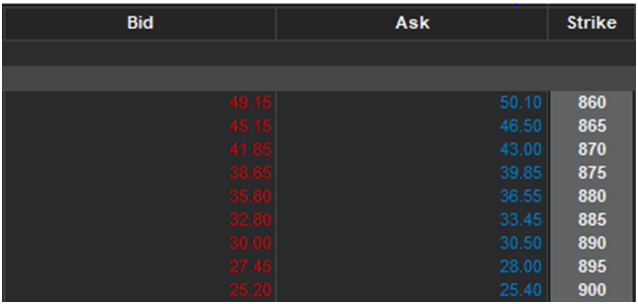

Vous trouverez ci-dessous les spreads bid/ask pour une série d’options Tesla (TSLA) :

Soumettre un ordre au marché pour acheter, par exemple, l’appel 870 de cette série, vous obligerait le plus souvent à payer 43,00 $ par contrat.

« Pas de problème », dites-vous, « je suis prêt à payer 43,00 $ pour ces contrats ».

Le problème est que les ordres au marché sont comme des chèques en blanc adressés au marché. Vous dites au marché : « J’accepterai n’importe quel prix que vous me donnerez pour cette commande ». C’est comme aller voir un agent immobilier et lui dire : « Je veux acheter cette maison, même si le vendeur révise son prix à la hausse d’ici le moment où vous lui faites l’offre.

Pas si vite, car l’utilisation des ordres au marché pose quatre problèmes.

Citations périmées

Les ordres de marché ne disposent d’aucun mécanisme pour vous protéger des teneurs de marché à haute fréquence qui modifient leurs cotations à la vitesse de la lumière. Regarde ça Cas de 2011 où un commerçant de détail a soumis un ordre au marché pour acheter un ETF négocié à 26 $, pour ensuite voir son ordre exécuté à 35 $ en raison de l’illiquidité du marché.

Ce problème d’illiquidité du marché n’est aggravé que sur le marché des options. La liquidité est fragmentée entre une série de contrats d’options. Bien qu’il existe des milliers d’actions à négocier en bourse, chaque action peut avoir des dizaines, voire des centaines de contrats différents. Peu de traders sont prêts à prendre l’autre côté de leurs transactions dans le cadre d’un contrat d’option spécifique à un moment donné.

Pour cette raison, vous ne devez jamais utiliser d’ordre au marché dans le trading d’options. Bien qu’il soit généralement déconseillé de les utiliser lors de transactions boursières, c’est beaucoup moins risqué. Si vous négociez une action liquide comme Apple (AAPL), vous risquez de perdre quelques centimes si la cotation sur laquelle vous comptez devient obsolète après l’envoi d’un ordre au marché. Mais les carnets d’ordres sont très restreints sur le marché des options, ce qui entraîne des dérapages importants si la cotation devient obsolète.

Visez le point médian avec un ordre limité

Le « point médian » dans le trading d’options est le point médian entre les prix acheteur et vendeur. Si le cours acheteur/vendeur est de 4,00 $/6,00 $, le point médian de cette cotation est de 5,00 $.

Si l’option dispose d’une liquidité suffisante, le point médian peut souvent servir d’approximation de sa valeur théorique ou « juste ». Par conséquent, les teneurs de marché ou autres traders sont souvent heureux de négocier avec vous à mi-parcours, surtout si vous êtes prêt à être patient.

La différence entre atteindre une offre ou une offre et retirer des liquidités du marché fait une énorme différence dans la carrière d’un trader. Cela peut faire la différence entre la rentabilité à long terme et le seuil de rentabilité.

Bien que vous ne puissiez pas obtenir le point médian 100 % du temps, vous pouvez l’obtenir assez souvent pour que vous deviez prendre l’habitude de fixer le prix de vos commandes au point médian ou à proximité, à moins que vous n’ayez une raison impérieuse de ne pas le faire.

Larges spreads acheteur/vendeur

L’écart acheteur/vendeur est la différence entre le meilleur prix acheteur et le meilleur prix offre/demandeur. Dans les actions très liquides comme Apple (AAPL) ou Microsoft (MSFT), l’écart acheteur/vendeur peut souvent être aussi petit qu’un centime lors de la simple négociation de l’action.

Ce n’est pas tout à fait vrai pour le marché des options. Toutes les options ne se négocient pas par incréments d’un centime. En fait, l’incrément de prix minimum pour de nombreuses options est de 0,05 $ ou 0,10 $. Selon TD Ameritradevoici les augmentations de prix minimales actuelles sur le marché des options américain :

|

Fourchette de prix du contrat |

Augmentation de prix |

|

0,10 $ – 3,00 $ |

0,01 $ ou 0,05 $ |

|

3,00 $+ |

0,05 $ ou 0,10 $ |

Considérez que même pour une option d’un prix < 3,00 $ avec un incrément de 0,01 $, un centime représente toujours un pourcentage du prix nettement plus élevé que pour une action comme Apple (AAPL) dont le prix est supérieur à 100 $.

Les offres et demandes d’options sont de mauvais prix

Le meilleur cours acheteur est généralement bien inférieur à la valeur théorique d’une option, et le meilleur cours acheteur est supérieur à cette valeur théorique. Ainsi, envoyer un ordre au marché signifie presque toujours que vous paierez trop cher vos options ou que vous n’en obtiendrez pas assez lorsque vous les vendrez.

Que utiliser à la place d’un ordre au marché : ordre limité négociable

Peut-être que soumettre un ordre limité à mi-parcours et attendre patiemment qu’il soit exécuté n’est pas une option. Peut-être que vous effectuez une transaction basée sur un événement et que vous devez entrer/sortir maintenant, ou peut-être que vous avez oublié de clôturer vos transactions et que le marché se ferme dans 30 secondes. Parfois, vous avez besoin de liquidités instantanées.

Alors, si les ordres au marché ne sont pas une option, qu’utilisez-vous lorsque vous avez besoin d’une exécution instantanée ? Ordres limités négociables.

Un ordre limité négociable présente tous les avantages d’un ordre au marché sans aucun risque de dérapage insensé.

Les ordres limités négociables ne constituent pas une option spéciale sur votre plateforme de trading. Vous pouvez en créer un avec un simple ticket d’ordre limité. Il vous suffit de fixer le prix de l’ordre au cours acheteur ou vendeur, et l’ordre devient éligible pour une exécution instantanée.

Par exemple, disons que vous souhaitez soumettre un ordre au marché pour acheter une option avec un cours acheteur/vendeur de 4,50 $/4,55 $. Pour soumettre l’ordre à cours limité négociable équivalent, vous enverriez un ordre à cours limité pour acheter l’option un tick au-dessus du prix demandé, dans ce cas, 4,60 $. Dans ce cas, si la cotation sur laquelle vous comptez devient obsolète, le pire qui puisse arriver est que vous soyez exécuté un tick au-dessus de votre prix attendu.

Résumé

Les traders d’options chevronnés n’utilisent jamais d’ordres au marché pour quatre raisons :

-

La citation sur laquelle vous comptez pourrait être : »vicié» lorsque votre commande arrive sur le marché, ce qui signifie que vous pourriez finir par payer plus que prévu.

-

Généralement, un teneur de marché vous remplira si vous soumettez un ordre limité au point médian ou à proximité.

-

Les spreads bid/ask sont beaucoup plus élevés sur le marché des options que sur le marché des actions.

- Le prix demandé (offre) pour toute option est généralement bien supérieur (inférieur) à la valeur théorique du contrat d’option. Il n’est pas facile d’être un trader rentable si vous payez systématiquement trop cher ou si vous recevez trop peu d’options.